233注册会计考试网提供葛广宇老师《财务成本管理》精讲班课程讲义,本节视频讲解注册会计会计冲刺班考点。免费试听注册会计葛广宇老师精讲班课程>>

下载233网校APP免费看注会历年真题解读视频!

注册会计师财务成本管理冲刺提分班

第1讲 财务比率分析、企业价值评估的相对价值评估模型

课件使用说明:

1.冲刺班主要根据主观题的命题方式进行考点的串讲,由于主观题命题跨章节组合的情形很多,本课件按照命题频率较高的组合方式进行知识点的串讲。

2.本课件不采用章与章之间粗略的串讲方式,而是按照各章节的考点之间,采用更细致的串讲方式,以期待达到更好的复习效果。

3.本课件仅针对主观题考点进行展开,不涉及纯客观题考点,客观题的复习仍需要通过精讲班课件进行掌握。

4.为了达到提高效率、事半功倍的效果,本课件对s考核可能性极低的主观题考点不再串讲,本课件主观题覆盖率达到95%以上。

【专题一】财务比率分析+企业价值评估的相对价值评估模型

1.本专题涉及的内容

(1)财务比率分析:短期偿债能力比率;长期偿债能力比率;营运能力比率;盈利能力比率;市价比率。

(2)企业价值评估:市盈率模型;市净率模型;市销率模型。

2.本专题2019年考点预测:计算分析题。

①财务比率分析:短期偿债能力比率;长期偿债能力比率;营运能力比率;盈利能力比率;市价比率(★★)。

②企业价值评估:市盈率模型;市净率模型;市销率模型(★★)。

一、财务比率分析

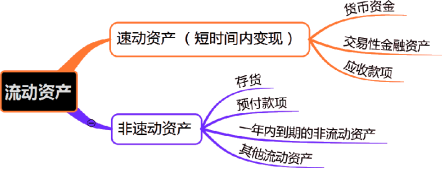

(一)短期偿债能力比率:计算公式中均需要使用流动负债。

①营运资本=流动资产-流动负债

②其余4个比率(流动比率、速动比率、现金比率、现金流量比率)均为分子比率,分母均为流动负债。

③现金流量比率中的流动负债采用期末数而非平均数,因为实际需要偿还的是期末金额,而非平均金额。

(二)长期偿债能力比率

1.分母分子率 | 资产负债率=总负债/总资产 产权比率 (股东权益负债率)=总负债/股东权益 长期资本负债率=非流动负债/(非流动负债+股东权益) |

2.倍数指标 | 权益乘数=总资产/股东权益 利息保障倍数=息税前利润/利息费用 现金流量利息保障倍数=经营活动现金流量净额/利息费用 |

3.分子比率 | 现金流量与负债比率=经营活动现金流量净额/负债总额 【提示】该比率中的负债总额采用期末数而非平均数。 |

4.产权比率和权益乘数 | (1)产权比率(股东权益负债率) =总负债/股东权益 (2)权益乘数 =总资产/股东权益 =(负债+股东权益)/股东权益=1+产权比率 =资产/(资产-负债)=1/(1-资产负债率) |

5.利息保障倍数 | 利息保障倍数=息税前利润/利息费用 =(净利润+利息费用+所得税费用)/利息费用 (1)分子的利息费用:计入财务费用的利息费用; (2)分母的利息费用(本期全部应付利息):计入财务费用的利息费用+资本化利息。 |

(三)营运能力比率

1.分母分子率 | 应收账款周转次数=营业收入/应收账款 【提示】其余周转次数,均参照应收账款学习即可。此外,注意计算存货周转次数时,若用于评估存货管理的业绩,分子应采用营业成本。 |

2.单独记忆 | 周转天数=365/周转次数 |

3.分子比率 | 应收账款与收入比= 应收账款/营业收入 【提示】其余指标,均参照应收账款学习即可。 |

4.应收账款周转率 | (1)营业收入的赊销比例问题。 应收账款是赊销引起的,计算时应使用赊销额而非营业收入。 (2)应收账款年末余额的可靠性问题。 ①在用应收账款周转率进行业绩评价时,可以使用年初和年末的平均数、或者使用多个时点的平均数,以减少季节性、偶然性和人为因素的影响。 ②若题目要求使用期末数,从其要求。 (3)应收账款的坏账准备问题。 应收账款为未扣除坏账准备的金额,而报表上列示的应收账款已经扣除了坏账准备,应根据报表附注中披露的坏账准备信息进行调整。 |

(四)盈利能力比率

分母分子率 | (1)营业净利率=净利润/营业收入 (2)总资产净利率 =净利润/总资产 =营业净利率×总资产周转次数 (3)权益净利率 =净利润/股东权益 =总资产净利率×权益乘数 =营业净利率×总资产周转次数×权益乘数 |

(五)市价比率

分子比率 | (1)市盈率=每股市价/每股收益 ①每股收益=普通股股东净利润/流通在外普通股加权平均股数 ②普通股股东净利润=净利润-优先股股息 (2)市净率=每股市价/每股净资产 ①每股净资产(每股账面价值)=普通股股东权益/流通在外普通股股数 ②普通股股东权益=股东权益总额-优先股权益 (3)市销率=每股市价/每股营业收入 |

二、相对价值评估模型

(一)市盈率模型

1.基本模型 | 目标企业每股价值 =可比企业市盈率×目标企业每股收益 |

2.模型原理 | (1)本期市盈率=每股价值P0/每股收益EPS0 =[D1/(股权成本-增长率)]/EPS0 =[D0×(1+增长率)/EPS0]/ (股权成本-增长率) =本期股利支付率×(1+增长率)/(股权成本-增长率) |

2.模型原理 | (2)预期市盈率(内在市盈率)=P0/EPS1 =[D1/(股权成本-增长率)]/EPS1 =预期股利支付率/(股权成本-增长率) (3)驱动因素:增长潜力、股利支付率和风险(股权资本成本与风险有关),其中关键因素是增长潜力。 |

3.模型的修正 | (1)修正平均市盈率法(先平均后修正) ①先将可比企业的市盈率和预期增长率做简单算术平均。 ②修正平均市盈率 =可比企业平均市盈率/(可比企业平均预期增长率×100) ③目标企业每股价值 =修正平均市盈率×目标企业预期增长率×100×目标企业每股收益 |

3.模型的修正 | (2)股价平均法(先修正后平均) ①先根据各可比企业资料,分别计算修正市盈率。 修正市盈率=可比企业市盈率÷(可比企业预期增长率×100) ②目标企业每股价值=修正市盈率×目标企业预期增长率×100 ×目标企业每股收益 ③将②中的结果简单算术平均。 |

(二)市净率模型

1.基本模型 | 目标企业每股价值 =可比企业市净率×目标企业每股净资产 |

2.模型原理 | (1)本期市净率=本期市盈率×本期权益净利率 (2)预期市净率(内在市净率) =预期市盈率×预期权益净利率 (3)驱动因素:权益净利率、股利支付率、增长潜力和风险,其中关键因素是权益净利率。 |

3.模型的修正 | (1)思路同市盈率模型的修正; (2)注意点:修正时剔除的关键因素是权益净利率。 |

(三)市销率模型

1.基本模型 | 目标企业每股价值 =可比企业市销率×目标企业每股销售收入 |

2.模型原理 | (1)本期市销率=本期市盈率×本期营业净利率 (2)预期市销率(内在市销率) =预期市盈率×预期营业净利率 (3)驱动因素:营业净利率、股利支付率、增长潜力和风险,其中关键因素是营业净利率。 |

3.模型的修正 | (1)思路同市盈率模型的修正; (2)注意点:修正时剔除的关键因素是营业净利率。 |

——本内容来自233网校注册会计师葛广宇老师《财务成本管理》课程讲义,版权归233网校,禁止转载,违者必究!

扫描下方二维码领注册会计师考前冲刺资料!

热点关注

注会刷题太费脑?听完老师讲讲考点和答题技巧,你会豁然开朗!严谨细致的孙文静老师、魅力超凡的MR.H+葛广宇老师,带你读薄教材,举一反三,做题才能更有效率!【点击马上听课>>】

温馨提示:因考试政策、内容不断变化与调整,233网校网站提供的以上信息仅供参考,如有异议,请考生以权威部门公布的内容为准!