2020年注册会计师备考已经开始了,大家都在按照计划认真备考吗?233网校学霸君给大家准备了2020年注册会计师《税法》知识点,一起来看看吧!

2020年注册会计师《税法》知识点:应纳税所得额(二)

二、不征税收入和免税收入(注意区分,两者喜欢混合考查)

(一)不征税收入:财政拨款;依法收取并纳入财政管理的行政事业性收费(上缴财政的)、政府性基金;国务院规定的其他不征税收入(财政性资金)。

(二)免税收入

1、国债利息收入:指的是持有期间的利息收入,不包括转让收入。

2、符合条件的居民企业之间的股息、红利等权益性投资收益:持有上市企业+12个月;非上市企业,没有时限要求。

3、在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益;该收益不包括连续持有居民企业公开发行并上市流通的股票在一年(12个月)以内取得的投资收益。

【总结】有机构的非居民→居民+有联系+12个月

4、符合条件的非营利组织的收入:捐赠、其他政府补助、省以上会费、孳息

(1)接受其他单位或者个人捐赠的收入;

(2)除《中华人民共和国企业所得税法》第七条规定的财政拨款以外的其他政府补助收入,但不包括因政府购买服务取得的收入(购买服务不带非营利的性质);

(3)按照省级以上民政、财政部门规定收取的会费;

(4)不征税收入和免税收入孳生的银行存款利息收入;

(5)财政部、国家税务总局规定的其他收入。

【精选例题】

(单选题)根据企业所得税法律制度的规定,下列各项中,应计入应纳税所得额计征企业所得税的是( )。

A.财政拨款

B.国债利息收入

C.债务重组收入

D.符合条件的居民企业之间的股息收入

三、税前扣除原则和范围(★★★)——具体的税前扣除项目及标准

(一)工资、薪金支出:合理工资、实际发放

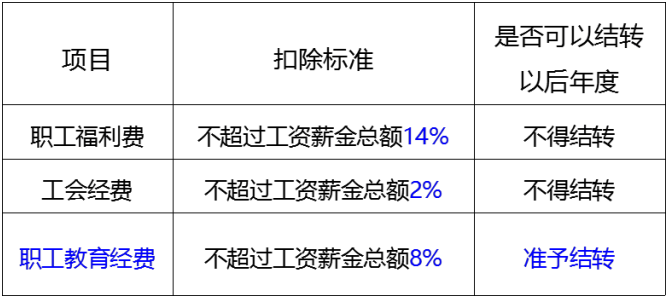

(二)职工福利费、工会经费、职工教育经费

【注意】

1、软件生产企业发生的职工教育经费中的职工培训费用,可以全额在企业所得税前扣除。

2、核力发电企业为培养核电厂操纵员发生的培养费用,可作为企业的发电成本在税前扣除。

(三)社会保险费

1、“五险一金”准予扣除。

2、补充养老保险费、补充医疗保险费,在5%内准予扣除;为特殊工种职工支付的人身安全保险费和合规的商业保险费准予扣除。

3、财险准予扣除;企业为投资者或者职工支付的商业保险费,不得扣除。

(四)利息费用

1、非金融→金融企业借款的利息支出:准予据实扣除。

2、非金融企业→非金融,不超过按照金融企业同期同类贷款利率计算的数额的部分可据实扣除,超过部分不许扣除。

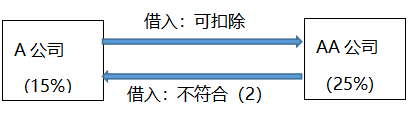

3、关联方借款利息费用的扣除(双标准,两条线)

债权性投资与权益性投资的比例:金融企业5:1,其他企业2:1,这个限额内可扣。

【注意】

(1)符合独立交易原则的;

(2)或者该企业的实际税负不高于境内关联方的,其实际支付给境内关联方的利息支出,在计算应纳税所得额时准予扣除。

eg:

(五)借款费用:分清资本化和费用化

【精选例题】

某企业7月1日向银行借款800万元用于建造厂房,借款期限1年,当年向银行支付了2个季度的借款利息24万元,该厂房于11月30日竣工并投入使用。

要求:计算当年税前可扣除的利息费用。

(六)业务招待费(双标准)

企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

销售(营业)收入合计=主营业务收入+其他业务收入+视同销售收入。

【注意】

1、对从事股权投资业务的企业,其从被投资企业所分配的股息、红利以及股权转让收入,可以按规定的比例计算业务招待费扣除限额(因为这就是该类企业的日常收入)。

2、企业在筹建期间,发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除。(单标准,因为在此期间,一般没有营业收入。)

(七)广告费和业务宣传费,简称“广宣费”

不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

【注意】

1、企业在筹建期间,发生的广告费和业务宣传费,可按实际发生额计入企业筹办费,并按有关规定在税前扣除。

2、烟草企业的烟草广告费和业务宣传费支出,一律不得在计算应纳税所得额时扣除。

(八)劳动保护费

企业发生的合理的劳动保护支出,准予扣除。

企业根据其工作性质和特点,由企业统一制作并要求员工工作时统一着装所发生的工作服饰费用(工服),可以作为企业合理的支出给予税前扣除。

(九)公益性捐赠支出

不超过年度利润总额12%的部分(不再以营业收入为基础,而是以利润总额为基础),准予扣除。超过部分,准予以后三年内在计算应纳税所得额时结转扣除。

(十)手续费及佣金支出

企业发生与生产经营有关的手续费及佣金支出,不超过以下规定计算限额以内的部分,准予扣除;超过部分,不得扣除。

1、保险企业:财产保险企业按当年全部保费收入扣除退保金等后余额的15%计算限额、人身保险企业按当年全部保费收入扣除退保金等后余额的10%计算限额。

2、其他企业:按与具有合法经营资格中介服务机构或个人(不含交易双方及其雇员、代理人和代表人等)所签订服务协议或合同确认的收入金额的5%计算限额。

3、除委托个人代理外,企业以现金等非转账方式支付的手续费及佣金不得在税前扣除。

(十一)2020年新增:自2019年1月1日至2022年12月31日,企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于目标脱贫地区的扶贫捐赠支出,准予在计算企业所得税应税所得额时据实扣除。在政策执行期限内,目标脱贫地区实现脱贫的,可继续适用上述政策。“目标脱贫地区”包括832个国家扶贫开发工作重点县、集中连片特困地区县(新疆阿克苏地区6县1市享受片区政策)和建档立卡贫困村。

企业同时发生扶贫捐赠支出和其他公益性捐赠支出,在计算公益性捐赠支出年度扣除限额时,符合上述条件的扶贫捐赠支出不计算在内。

点击进入课后练习:注册会计师考试[模拟试题]、[历年真题]、[章节试题]多种免费试题在线测试,各科真题试卷实战演练。

| 点击注册 >>领取注册会计师新人礼包(购课优惠券+精讲班视频+考试真题)>> |

热点关注

注会刷题太费脑?听完老师讲讲考点和答题技巧,你会豁然开朗!刘胜花老师重磅回归,带你读薄教材,解决会计难题!【2020年零基础入门新课抢先试听>>】

温馨提示:因考试政策、内容不断变化与调整,233网校网站提供的以上信息仅供参考,如有异议,请考生以权威部门公布的内容为准!